Что такое овердрафт простыми словами

Содержание

Оказавшись с нулевым балансом на счету, клиент банка может воспользоваться дополнительными кредитными средствами, подключив специальную опцию. Овердрафт – это особая разновидность займа, выдаваемого на короткий срок с автоматическим погашением за счет всех поступающих средств. На перерасходованные ресурсы начисляются определенные проценты, но в большинстве банков есть льготный период, в течение которого можно вернуть долг без лишних затрат. Перерасход кредитуемых активов возможен не всегда, и у данной услуги есть ряд нюансов, которые следует изучить до подключения.

Требования и порядок оформления

Если после оформления займа полученные деньги уже были использованы, но их не хватило, банк готов дать недостающую сумму сверх той, которая предусмотрена основным соглашением. Для активации опции необходимо:

- быть прописанным в регионе, где есть представительства кредитной организации;

- своевременно платить по уже оформленным кредитам;

- иметь официальное трудоустройство на территории, которая обслуживается финансовым учреждением;

- обладать непрерывным стажем в течение установленного банком-партнером срока.

Проверив соответствие вышеуказанным требованиям, банковский сотрудник может одобрить запрос на предоставление овердрафта. Лимит рассчитывается персонально для каждого заемщика, а основным критерием служит среднемесячная заработная плата. Процесс подключения услуги может быть разным в зависимости от внутренней политики кредитора, но в обязательном порядке нужно будет подать заявку, заполнить анкету ссудополучателя, предоставить паспорт гражданина РФ и еще один документ, подтверждающий персональные данные.

Овердрафтовая карта: что это такое

Такой платежный инструмент выдают инвесторам либо работникам компаний-клиентов банковской организации, получающим заработную плату на привязанные личные счета. Иногда услуга предоставляется автоматически, если физическое или юридическое лицо оформляет определенный вклад. Заключив договор, клиент может не выводить активы с депозита, получив при необходимости нужное количество заемных денежных средств.

При подписании соглашения необходимо обратить пристальное внимание на:

- установленный лимит по сумме;

- размер комиссионных за обслуживание овердрафта и обналичивание денег;

- начисляемые проценты по перерасходуемым активам;

- продолжительность льготного периода погашения задолженности;

- штрафы за просрочки и другие нарушения.

Есть несколько способов, как узнать, подключен ли овердрафт, – позвонить в службу поддержки, зайти в личный кабинет на сайте либо в приложении, прийти в отделение и обратиться к сотруднику банка.

Сравнение с классическим кредитом

В отличие от обычного кредитования овердрафт:

- предполагает установку лимита на уровне ежемесячных поступлений на счет;

- обязывает клиента погасить задолженность в течение 1 месяца (иногда 2 месяцев);

- характеризуется более высокой процентной ставкой;

- позволяет растянуть выплаты на длительный период либо погасить весь долг одним платежом;

- дает доступ к финансовым ресурсам незамедлительно;

- может оформляться неограниченное количество раз.

Особенности услуги

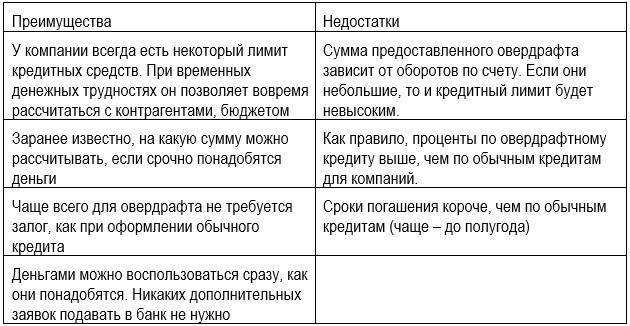

Делая выбор в пользу овердрафта, клиенты могут рассчитывать на такие преимущества:

- Отсутствие необходимости открытия дополнительного счета и получения отдельного платежного инструмента. Подключить сервис можно к любой из карточек, подав соответствующее заявление.

- Списание долга в автоматическом режиме – не нужно выполнять никаких дополнительных действий, достаточно пополнить карточку или получить денежный перевод.

- Активация опции не требует привлечения поручителей, предоставления залогового имущества и сбора большого пакета документов. После погашения овердрафта её можно отключить, причем для этого даже не нужно идти в банк.

- Использование денег на любые цели. Никто не будет спрашивать, куда вы потратили заемные средства, но, естественно, расходовать их нужно рационально, чтобы не накапливать долги.

- Начисление процентов на фактическую сумму, которую вы будете использовать поверх изначального лимита. Если дополнительная сумма вам не потребовалась, то платить не придется.

- Восстановление суммы овердрафта без подписания дополнительных соглашений с банком.

- Возможность избежать задержек в финансовом обороте при ведении предпринимательской деятельности и не откладывать важные покупки из-за нулевого баланса на кредитной карте.

К недостаткам можно отнести высокие проценты, вероятность скрытых платежей и изменения условий оказания услуги, а также необходимость платить за снятие налички в банкоматах.

Что такое технический овердрафт?

Наряду с основными разновидностями, к которым относят овердрафт стандартный, зарплатный, авансовый и под инкассацию, существует техническое кредитование счета с перерасходом. В таком случае с карточки списывают больше денег, чем разрешено банковской политикой. Возникает запрещенный overdraft при:

- системных ошибках наподобие двойного списания;

- перечислении средств на пластик с последующим снятием начисленной суммы до того момента, как активы поступят в распоряжение кредитора;

- валютных колебаниях;

- совершении транзакций в офлайн режиме без подтверждения со стороны финучреждения;

- выполнении списания в рамках операций, которые раньше не были подтверждены, после исчерпания установленного кредитного лимита.

Отключение опции

Если минусы услуги превосходят преимущества, возникает вопрос, как отключить овердрафт. Чаще всего причиной отказа становится необходимость платить за перерасход, завышенные процентные ставки и отсутствие возможности свободно управлять активами. Процедура отключения следующая:

- составляете заявление;

- прилагаете к нему установленный банком перечень документов;

- подаете кредитору через Интернет банкинг, приложение или лично, посетив ближайшее отделение.

Удобнее и быстрее всего отказаться от опции онлайн. Войдя в персональный кабинет, нужно найти пункт «Лимит» и поставить сумму, которую нельзя снять. Активировать услугу при необходимости можно таким же способом.